ارزیابی مالی طرح کسب و کار

نتایج مالی و ارزیابی طرح کسب و کار از مهم ترین عوامل یک فعالیت کارآفرینی است. از جمله ابزارهای ارزیابی مالی می توان به 3 مورد زیر اشاره کرد:

- بررسی نقطه سر به سر

- روش دوره بازگشت سرمایه

- روش ارزش فعلی

بطور خلاصه می توان بیان کرد که نقطه سر به سر، حجم فروشی را که کارآفرین برای پوشش کل هزینه ها احتیاج دارد مشخص می کند. در روش دوره بازگشت سرمایه، مدت زمان لازم برای بازیافت و بازگشت مبالغ سرمایه گذاری اولیه اندازه گیری می شود. روش ارزش فعلی، ارزش کنونی جریانات نقدی را که در آینده از طریق سرمایه گذاری بدست می آید، محاسبه می کند.

طبیعتاً شما به عنوان کارآفرین، نتایج مالی حاصل از فعالیت خود را یکی از مهم ترین عوامل تصمیم گیری می دانید. امروزه شرکت های نو پا همواره نگران ارزیابی مالی خود بوده و دائماً آن را در برنامه های کوتاه مدت و بلندمدت در نظر می گیرند تا بتوانند سرمایه گذاری های مطلوب و با نرخ بهره مورد نظرشان را انجام دهند. در ادامه شما می توانید بطور مختصر با ارزیابی مالی طرح های کسب و کار آشنا شوید.

1) بررسی نقطه سر به سر

در مراحل اولیه ی فعالیت کارآفرینانه، لازم است کارآفرین بداند چه زمانی به سود خواهد رسید. این آگاهی، شناخت بیشتری از امکانات مالی را برای راه اندازی فعالیت اقتصادی در اختیار فرد قرار می دهد.

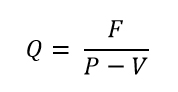

نقطه سر به سر، حجم فروشی را که کارآفرین برای پوشش کل هزینه های ثابت و متغیر احتیاج دارد، مشخص می کند، به عبارت دیگر شما در نقطه سر به سر نه سود دارید و نه زیان. بررسی نقطه سر به سر برای شما که کسب و کار جدیدی را می خواهید راه اندازی کنید بسیار مفید است زیرا فروش مازاد بر نقطه سر به سر (به شرطی که سایر عوامل مثل قیمت و هزینه های متغیر، ثابت بماند) برای شما سود را به همراه خواهد داشت. فرمول نقطه سر به سر عبارت است از:

اجزای این فرمول عبارتند از:

Q: مقدار یا حجم فروش در نقطه سر به سر

F: کل هزینه های ثابت مربوط به تولید (هزینه هایی که با تغییر در مقدار تولید، تغییر نمی کنند.)

P: قیمت فروش هر واحد کالا

V: هزینه های متغیر هر واحد کالا (هزینه هایی که با تغییر در مقدار تولید، تغییر می کنند.)

توجه داشته باشید که به (P – V) حاشیه سود نیز می گویند و شما در ازای هر واحدی که بیشتر از نقطه سر به سر بفروشید سودی معادل (P – V) ریال خواهید داشت.

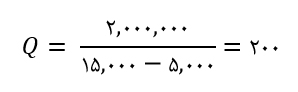

فرض کنید می خواهید گل مصنوعی تولید کنید و شما قیمت فروش هر شاخه گل مصنوعی را 15,000 ریال، هزینه های متغیر مربوط به تولید هر شاخه گل مصنوعی را 5,000 ریال و هزینه های ثابت فعالیت خود را 2,000,000 ریال برآورد کرده اید. در این صورت نقطه سر به سر عبارت است از:

عدد حاصل بیانگر این است که شما با تولید و فروش 200 عدد شاخه گل مصنوعی فقط هزینه های خود را پوشش داده اید، به عبارت دیگر این مقدار از فروش شما نه سود دارد نه زیان.

2) روش محاسبه دوره ی بازگشت سرمایه

این روش برای رده بندی اولیه طرح های سرمایه گذاری و یا تکمیل سایر روش های کاربردی ارزیابی است. به کمک این فن، مدت زمان لازم برای بازگشت سرمایه گذاری اولیه، اندازه گیری می شود. دوره ی بازگشت محاسبه شده، با دوره ی بازگشت مورد قبول مدیریت، برای این قبیل طرح ها مقایسه می شود.

چنانچه برآورد شما از جریان نقدی ورودی خالص در کلیه ی سال ها یکسان باشد، دوره ی بازگشت سرمایه را می توان مستقیماً از تقسیم مبلغ سرمایه گذاری اولیه بر جریان نقدی ورودی خالص سالیانه وجوه نقد محاسبه کرد. به عنوان مثال اگر سرمایه گذاری اولیه برابر 8,279,600 ریال باشد و جریان نقدی ورودی خالص سالانه وجوه نقد مساوی مبلغ 2,200,000 ریال باشد، دوره بازگشت سرمایه برابر است با:

8,279,600 ÷ 2,200,000 = 3.8

عدد 3.8 به این معنا است که بازگشت مبلغ سرمایه گذاری شده در این طرح در حدود 3 سال و 8 ماه است. چنانچه برآورد شما از جریان نقد ورودی خالص در کلیه سال ها یکسان نباشد باید از روش ارزش فعلی استفاده کنید.

مزایای روش دوره بازگشت سرمایه عبارتند از:

- محاسبات این روش آسان است.

- این روش را می توان برای انتخاب طرح های سرمایه گذاری که بازده نقدی سریع دارند بکار برد و در نتیجه، بر نقدینگی طرح ها تاکید کرد.

- روش مزبور به واحد تجاری امکان می دهد که مدت زمان لازم را برای بازگشت سرمایه گذاری اولیه تعیین کند و شاخصی برای سنجش احتمال خطر هر یک از طرح های سرمایه گذاری بدست آورد. چنین شاخصی به ویژه زمانی مفید است که خطر کمیاب شدن مواد اولیه یا محصول زیاد باشد.

- از این روش در مقایسه با روش های مبتنی بر حدس و گمان یا برداشت های حسی استفاده می شود، که روش مطلوب تری است.

معایب روش دوره بازگشت سرمایه نیز عبارتند از:

- ارزش زمانی پول نادیده گرفته می شود.

- درآمدها و وجوه نقدی را که بعد از دوره ی بازگشت سرمایه تحصیل می شود در نظر نمی گیرد.

- ارزش اقساط، لحاظ نمی شود.

3) روش ارزش فعلی

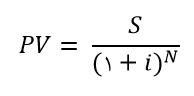

مبلغ یکصد ریال که سال دیگر دریافت می شود، ارزشی معادل یکصد ریال دریافتی امروز را ندارد، زیرا استفاده از پول دارای ارزش است. برای مثال چنانچه 50,000 ریال با نرخ سود تضمین شده 20 درصد سرمایه گذاری شود، پس از گذشت یکسال مبلغ 60,000 ریال دریافت خواهد شد. همچنین مبلغ 60,000 ریال که یکسال دیگر دریافت می شود، در صورت بکارگیری نرخ تنزیل 20 درصد، دارای ارزش فعلی، مساوی با 50,000 ریال خواهد بود. (120% ÷ 60,000) ما به التفاوت دو رقم مزبور (50,000 – 60,000) یعنی 10,000 ریال معرف ارزش زمانی پول است. نتایج برآوردی یک پروژه سرمایه گذاری را می توان در قالب ارزش فعلی آن، یعنی ارزش نقدی آن در زمان حال بیان کرد. فرمول اساسی محاسبه ی ارزش فعلی به شرح زیر است:

که در این فرمول:

PV: ارزش فعلی مبلغ معینی وجه نقد (S ریال) در آینده

S: مبلغ وجه نقد دریافتی در آینده

i: نرخ بازده

N: تعداد دوره ها

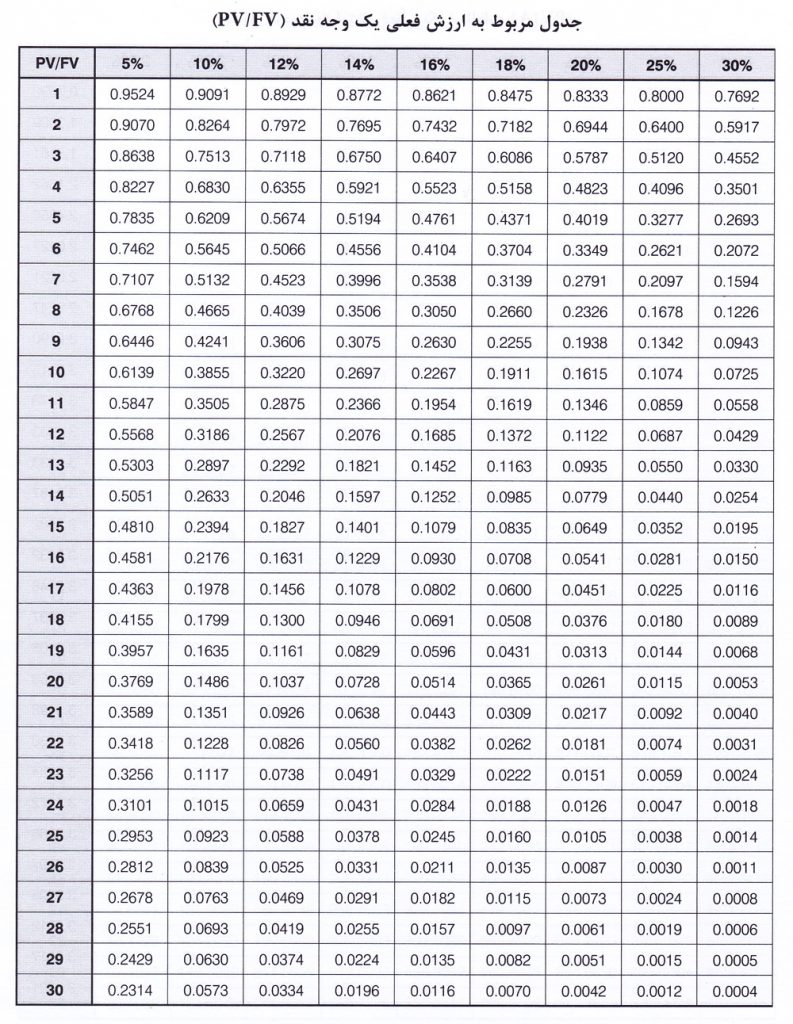

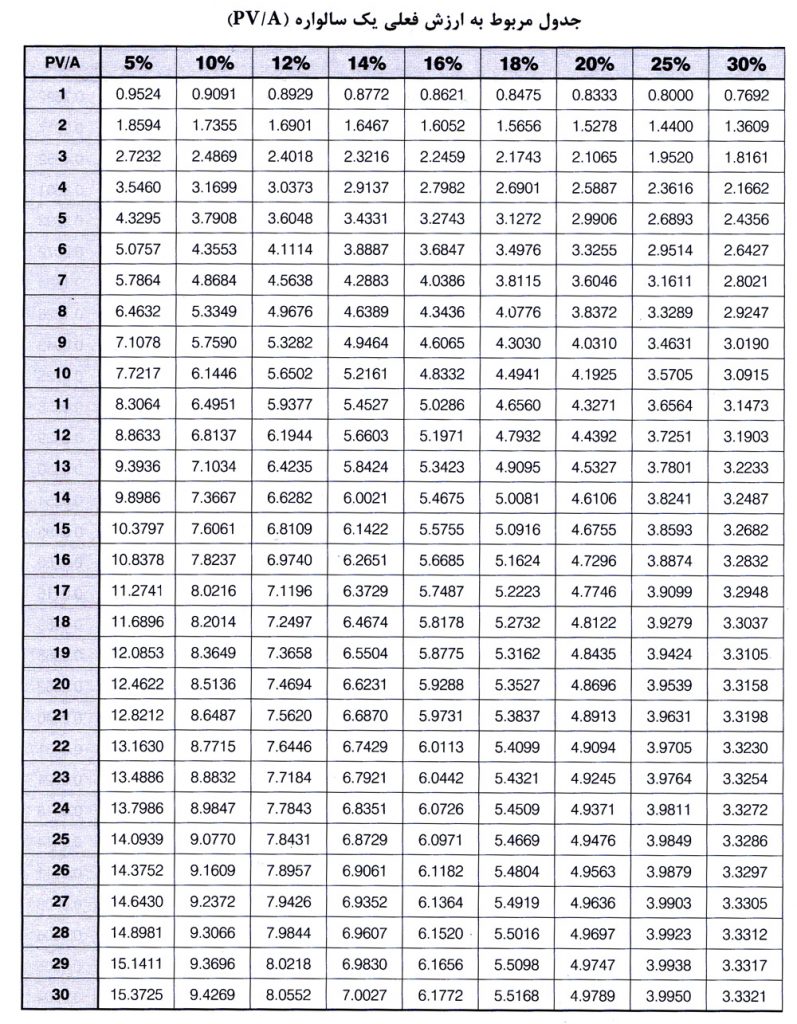

به منظور تسهیل در بکارگیری روش ارزش فعلی، جداولی در این زمینه تهیه و منتشر شده است.

برای مثال فرض کنید که شما با انجام یک پروژه سرمایه گذاری با مخارج اولیه 20,000,000 ریال، انتظار دارید سالانه مبلغ یکسانی معادل 500,000 ریال را در 7 سال آینده کسب کنید، در این صورت ارزش فعلی نتایج این سرمایه گذاری به شرح زیر محاسبه می شود (نرخ بازده 10%)

500,000 × 4.868 = 2,434,000

که عدد 4.868 از جدول ارزش فعلی (Present Value Profile) با در نظر گرفتن i=10% و N=7، گرفته شده است. در نتیجه ارزش خالص فعلی سرمایه گذاری مزبور برابر است با:

(2,434,000 – 2,000,000) = 434,000

توجه داشته باشید که خالص ارزش فعلی مثبت نشان می دهد که نرخ بازده حقیقی طرح سرمایه گذاری بیش از نرخ هزینه تامین مالی شما است. در این صورت طرح سرمایه گذاری شما سودآور خواهد بود و در صورتی که خالص ارزش فعلی منفی باشد نرخ بازده حقیقی طرح سرمایه گذاری کمتر از نرخ هزینه تامین مالی شما است و طرح شما طرحی زیان ده است. شما می توانید از این روش ارزیابی در زمان شروع کسب و کار جدید با در نظر گرفتن هزینه هایی که متحمل می شوید و انتظاری که از سرمایه گذاری تان دارید، استفاده کنید و از نتایج آن در انجام دادن یا انجام ندادن کسب و کار جدید استفاده کنید.

مزایای روش ارزش فعلی عبارتند از:

- در این روش، ارزش زمانی پول لحاظ می شود.

- سود حاصل در تمام طول عمر اقتصادی طرح، مد نظر قرار می گیرد.

معایب روش ارزش فعلی عبارتند از:

- برخی معتقدند که بکارگیری این روش بسیار دشوار است.

- مدیریت واحد تجاری باید نرخ تنزیلی را برای بکارگیری روش مزبور تعیین کند و مدیران باید از هزینه ی تامین مالی واحد تجاری که برای تعیین نرخ تنزیل نشانه ای مناسب محسوب می شود، آگاهی داشته باشند.

- به هنگام برخورد با طرح های مختلف با عمر اقتصادی متفاوت (با فرض محدود بودن بودجه ی مخارج سرمایه ای)، امکان ایجاد گمراهی وجود دارد. بدین ترتیب امکان دارد طرحی با خالص ارزش فعلی بیشتر، که عمر اقتصادی طولانی تری دارد، در مقایسه با طرحی که عمر اقتصادی کوتاه تری دارد، از مطلوبیت کمتری برخوردار شود.

مباحث بیان شده، مطالبی مختصر و پایه از ارزیابی مالی و از عمومی ترین روش های اولیه ارزیابی مالی و سرمایه گذاری طرح ها است.

منابع

مقاله علمی و آموزشی «ارزیابی مالی طرح کسب و کار»، نتیجه ی تحقیق و پژوهش، گردآوری و نگارش هیئت تحریریه پورتال یو سی (شما می توانید) می باشد. در این راستا کتاب کارآفرینی گام به گام، نوشته ی محمد کیا – سعیده نساج – نسرین احمدزاده و عباس نورا از انتشارات جهاد دانشگاهی، منتشر شده در تابستان 1386 با شابک 7-12-2940-964-978 به عنوان منبع اصلی مورد استفاده قرار گرفته است.