ضمانت جبران خسارت با چک و سفته یا هیچکدام؟!

وقتی قراردادی منعقد می شود که موضوع آن انجام کار یا ساختن چیزی است؛ همیشه این تردید وجود دارد که شاید متعهد به قول خود وفا نکند، یا در انجام تعهد تاخیر داشته باشد. همچنین این احتمال هم وجود دارد که پس از اجرای قرارداد مشخص شود که در عملیات و کار انجام شده نواقصی موجود است.

مطمئناً در این موارد شرط جبران خسارت، چاره ساز است. اما این خسارت از کجا باید تامین و پرداخت شود؟

اگر شما پس از وقوع تخلف از ناحیه متعهد، به دادگاه مراجعه کنید، به اصل پول خود می رسید اما توجه داشته باشید که در این راه باید هزینه دادرسی و حق الوکاله بپردازید، سختی های دعوای حقوقی را تحمل کنید و اگر در کنار این موارد، مدت رسیدگی و کاهش ارزش پول را نیز در نظر بگیریم، در نهایت چیزی دستگیرتان نخواهد شد! پس باید فکری کرد تا جبران خسارت در کوتاه ترین زمان ممکن تحقق یابد و بار طرح دعوا و رفتن به دادگاه هم بر دوش متعهد تحمیل شود.

برای دستیابی به این اهداف باید از متعهد تضمین گرفته می شود. شما می توانید با ضمانت نامه بانکی، چک و سفته برای ضمانت، همین الان آشنا شوید.

تضمین پیش پرداخت

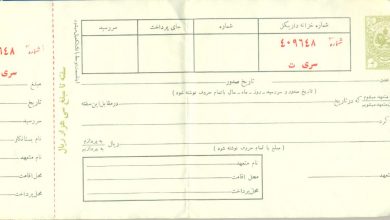

معمولاً ضمن امضاء قرارداد مبلغی به عنوان پیش پرداخت (یا اگر موضوع قرارداد خرید و فروش باشد به عنوان بیعانه) به متعهد یا فروشنده پرداخت می شود تا برای اجرای قرارداد هزینه گردد. حالا اگر متعهد تمام یا بخشی از پول را صرف قرارداد نکرد، تکلیف چیست؟ تضمین پیش پرداخت برای حل این مشکل گرفته می شود. این تضمین برای اطمینان از مصرف شدن پیش پرداخت در مسیر قرارداد می باشد و ممکن است به شکل های ضمانت نامه بانکی، چک و یا سفته باشد.

جالب است بدانید معتبرترین تضمین، ضمانت نامه بانکی و متزلزل ترین تضمین، سفته است.

- ضمانت نامه بانکی: ضمانت نامه بانکی سندی است که به موجب آن بانک در مقابل ذینفع ضمانت نامه، متعهد می شود به محض و به صرف اعلام او، مبلغ ضمانت نامه را به وی بپردازد. بنابراین صاحبکار (متعهدله) می تواند به محض احساس خطر (خیانت و تقلب متعهد در انجام کار)، وجه ضمانت نامه را وصول کند و این متعهد است که باید برای اثبات اینکه تخلفی نکرده است به دادگاه مراجعه و گرفتاری ها و هزینه های دعوی را تحمل نماید. البته تهیه ضمانت نامه بانکی، مستلزم تقبل هزینه هایی است که متعهدین قراردادها مایلند از زیر بار آن شانه خالی کنند. اما صلاح صاحبکار (متعهدله) همیشه آن است که برای تضمین، ضمانت نامه بانکی بگیرد.

- چک: چک تضمینی را معمولاً بدون تاریخ می گیرند. با توجه به قانون جدید چک که صدور چک تضمینی را ممنوع کرده است، این چک همیشه قابل مطالبه و وصول است. اما چون تاریخ ندارد فاقد جنبه کیفری می باشد. بنابراین صاحبکار (متعهدله) می تواند در صورت تخلف متعهد، چک تضمینی بدون تاریخ را مورخ کند و با صدور اجراییه از طریق اجرای ثبت، نسبت به وصول آن اقدام نماید. در این حالت باز هم متعهد است که اگر اقدام به وصول را صحیح نمی داند باید به دادگاه مراجعه و ابطال اجراییه را تقاضا کند. به عبارت دیگر باز هم مشکلات طرح دعوی بر عهده متعهد است.

- سفته: وقتی تضمین پیش پرداخت، سفته باشد، صاحبکار (متعهدله) ناچار است برای وصول آن اقدام به واخواست کردن سفته نموده و سپس با طرح دعوی درصدد مطالبه وجهش برآید. پس در این حالت بار طرح دعوی بر عهده صاحبکار (متعهدله) است و متعهد از مزایای خوانده ی دعوی استفاده می کند.

تضمین حُسن انجام کار

به عنوان مثال وقتی ساختمانی ساخته می شود معلوم نیست که استحکام و کارآیی آن تا چه اندازه است. این تردید تنها با گذشت زمان و آثار عوارض طبیعی و کارکرد ماشین آلات بر ساختمان و دستگاه ها مشخص می شود.

پس صاحبکار (متعهدله) ناچار است به فکر راه حلی باشد تا در صورت بروز مشکلات متضرر نگردد. اخذ تضمین حسن انجام کار برای همین منظور است.

این تضمین هم ممکن است به صورت ضمانت نامه بانکی، چک و سفته باشد.

نتیجه اینکه بهتر است برای تضمین از متعهد، ضمانت نامه بانکی گرفته شود و در صورت عدم امکان اخد ضمانت نامه، چک و نهایتاً سفته مد نظر باشد.

[toggle title=”برای مشاهده منابع اینجا کلیک کنید.” state=”close” ]

مقاله علمی و آموزشی «ضمانت جبران خسارت با چک و سفته یا هیچکدام؟!»، نتیجه ی تحقیق و پژوهش، گردآوری و نگارش هیئت تحریریه پورتال یو سی (شما می توانید) می باشد. در این راستا کتاب اطلاعات لازم جهت انجام معاملات غیر منقول (ملکی)، نوشته ی مصطفی قلی خسروی و مجید خسروی از انتشارات نظری، منتشر شده در خرداد 1386 با شابک 8-01-2897-964-978 به عنوان منبع اصلی مورد استفاده قرار گرفته است.

[/toggle]